发布日期:2024-12-02 10:46 点击次数:174

可转债新券近期扎堆上市且表现火热。本周上市的多只可转债表现可圈可点,成为近期资本市场又一道亮丽的风景线。其中,洛凯转债上市两个交易日涨幅已高达88%。此外,本周上市的英搏转债与国检转债最高涨幅均超过了50%。

* **把握市场机遇:**配资使投资者能够抓住市场机遇,即使资金有限。

数据显示,截至11月12日,今年以来可转债新券上市后均已取得正收益,其中伟隆转债涨幅高达95%。不过,今年可转债中签难度较大,平均中签率在十万分之四附近。

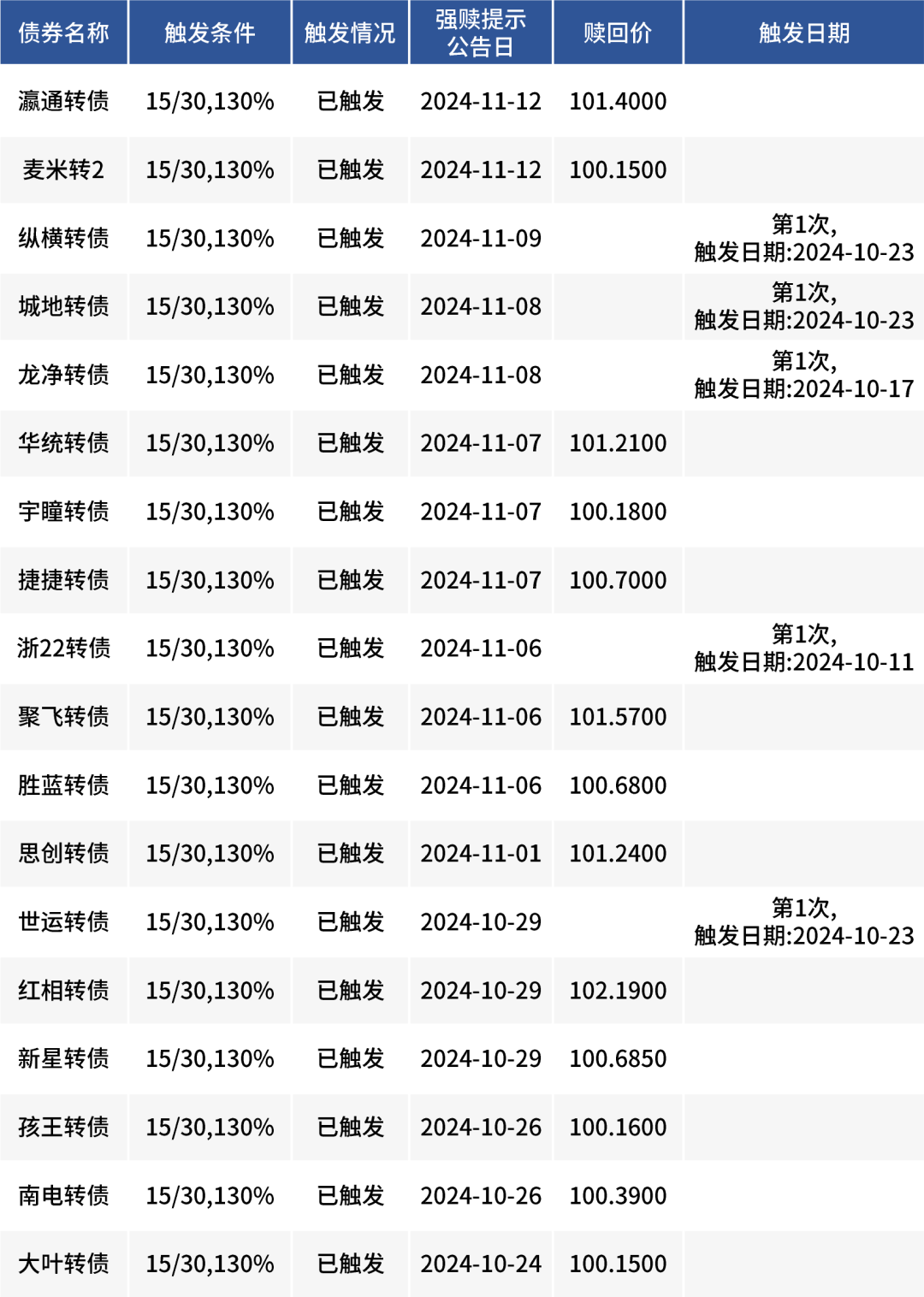

随着近期市场行情好转,可转债又迎来一波强赎潮。数据显示,11月以来,共有12家上市公司发布了强赎提示公告。此外,多只可转债本周迎来最后交易日。

新券再现集体大涨

A股市场热度升温,也影响到了可转债市场。本周可转债市场迎来了四季度以来首批上市的可转债。令市场意外的是,可转债新券表现亮眼,在上市首日和次日均取得了较高涨幅。

本周一,洛凯转债和英搏转债率先登场。其中洛凯转债表现出色,在周一大涨57.3%的基础上,周二再度大涨20%,仅仅两个交易日便取得88%的涨幅。

本周二,国检转债上市。刚刚开盘,国检转债便出现交易异常波动,价格大涨30%。根据《上海证券交易所可转换公司债券交易实施细则》的有关规定,国检转债自11月12日09时25分开始暂停交易,自当日14时57分起恢复交易,上市首日最终站上120元。

最新收盘数据显示,国检转债收报123.565元,首日上涨23.57%。

“近期可转债新券火热与股市10月取得较大涨幅密不可分。”一位基金人士向记者表示,由于10月份股市大涨导致可转债内在价值普遍水涨船高,因此新券上市均有不错的表现。

资料显示,洛凯转债、英搏转债和国检转债均系10月发行的品种。截至目前,仍有豪24转债、和邦转债、保隆转债、嘉益转债和天润转债已经发行,正在等待上市。

今年新券全线翻红

从全年视角看,可转债新券上市后均实现了不小的涨幅。今年可转债市场共计发行了37只新券,尚有5家等待上市。已经上市的32只可转债均取得一定涨幅,打新投资者全线实现盈利。

数据显示,截至12日收盘,32只上市可转债上市后取得了平均32%的涨幅。其中,伟隆转债以95%的涨幅领跑,松原转债和塞龙转债也取得了超过70%的涨幅。

此前,万凯转债在上市后一度破发并跌破87元,但如今已经站上104元。无论打新投资者,还是参与配售的老股东,均已实现盈利。

债市与股市双重企稳并上行,带动了此轮可转债市场估值的提升。“这也被称为可转债的双击行情。”上述基金人士向记者表示,在如今的环境下,可转债迎来估值与平价双击。一方面,随着信用风险淡化,同时债市保持强势,可转债债券属性估值继续得到支撑;另一方面,随着有力的经济政策组合亮相,股市明显走强。

民生证券固收分析师谭逸鸣表示,10月以来,权益市场大幅高开后阶段回落盘整,可转债跟涨能力偏弱。但可转债市场股性增强,市场风险偏好抬升估值。就11月来看,可转债估值仍处低位,有望受益于股市上涨和债券走强的带来的双重利好。

中签并不容易

尽管新券表现亮眼,但获得一签并不容易。数据显示,今年6月份可转债市场打新遭遇“冰点”,在升24转债发行之时,有657万户投资者参与打新。10月28日,和邦转债发行之时,打新户数已经飙升至839万户。

“最为明显的是,10月以后发行的新券,参与打新户数基本均有800万户的参与,中签基本上等于碰运气。”一位投资者向记者表示。

从中签率数据看,今年发行的新券平均中签率仅有十万分之四,中签难度并不小。山西证券分析师崔晓燕此前总结了可转债打新的规律,认为可转债市场与股市景气度高度相关,同时与市场需求也有密切关系。由于可转债有债券属性,新券往往易涨难跌,备受各类机构关注,在供不应求的阶段,往往一券难求。

另一方面,从供给角度来看,今年可转债发行数量明显偏低。从最新发行进程看,在上周嘉益转债发行后,新券发行也出现了断档。

可转债强赎风险需警惕

随着近期市场行情好转,可转债又迎来一波强赎潮。11月12日,浙商证券发布关于提前赎回“浙22转债”的提示性公告。这也是时隔近一年,再现券商提前赎回转债。数据显示,11月以来,共有12家上市公司发布了强赎提示公告。

此外,多只可转债本周迎来最后交易日。11月12日,深圳新星发布公告提示,11月15日为“新星转债”最后一个交易日。南电转债、孩王转债以及山鹰转债也在本周迎来最后交易日。其中,仅山鹰转债为正常到期后摘牌,其余三只均为触发强赎条款后的提前退出。

所谓可转债强制赎回,是指在可转债转股期内,所属公司股票连续30个交易日中至少有15个交易日收盘价不低于转股价格的130%,上市公司有权以债券面值加应计利息的价格总和来赎回全部或部分未转股的可转债的行为。

浙商证券于11月6日披露了《浙商证券股份有限公司关于提前赎回“浙22转债”的公告》,并于12日发布了提前赎回提示公告。公司表示,将尽快明确有关赎回程序、价格、时间等具体事宜。

记者注意到,上一次券商拟提前赎回可转债追溯到去年11月,中国银河决定提前赎回“中银转债”。近期,受益于市场回暖,券商正股股价不断走高,再次出现券商可转债的有条件赎回条款被触发。

东方金诚研发部副总经理曹源源表示,对于券商而言,在当前权益市场和可转债市场明显回暖的环境下,提前赎回可转债,能够以极具吸引力的转股收益推动投资人进行转股,从而降低可转债实际兑付压力;同时,投资人的高比例转股也能够有效补充券商的核心一级资本,增强其资本实力。

随着可转债市场面临大规模赎回潮,若投资者不及时操作,将面临较大亏损。

以新星转债为例,11月12日其收盘价达186.216元,若投资者不及时操作,上市公司将以贴近面值的价格赎回,投资者亏损或将超40%。

11月12日为南电转债的最后一个交易日,自11月13日起将停止交易。根据安排,11月12日收市后,可转债持有人只能进行转股操作,最后转股日为11月15日。截至11月15日收市后,仍未转股的南电转债将按照100.39元/张的价格强制赎回。按最新收盘价计算,若未能及时卖出或转股,投资者或将亏损近40%。

面对可转债强赎风险,投资者有两种方法可以避免损失:一是卖出可转债;二是进行转股操作。但需要注意的是,转股获得的股票第二天才能卖出,且若可转债的正股是科创板或创业板股票,投资者还需开立相应的权限才可以操作转股。

值得注意的是,可转债最后交易日的证券简称前带有“Z”标识,以向投资者充分提示风险阿里股票配资,投资者看到此标识时应及时进行操作。若未及时卖出,停止交易后还将有3个交易日的转股时间,此时只能进行转股操作。